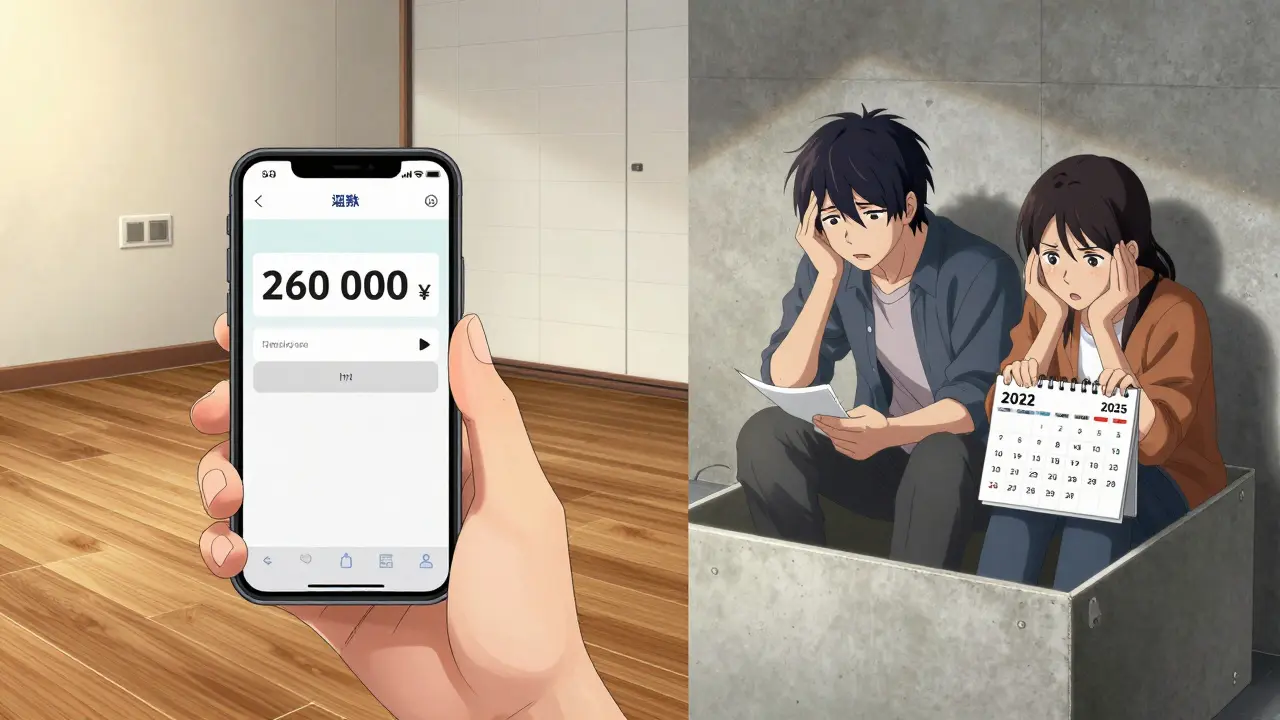

Купили квартиру в новостройке без отделки? Тогда вы имеете право вернуть до 260 тысяч рублей - это 13% от расходов на ремонт, но не более 2 миллионов рублей. Многие даже не подозревают, что такая возможность существует. В 2024 году 42% налогоплательщиков, подававших заявления на имущественный вычет, включили в него расходы на отделку - и это на 15% больше, чем в 2021 году. Но при этом 41% людей не оформляют вычет просто потому, что не знают, как это сделать. А 37% заявлений в 2025 году уже отказывают из-за ошибок в документах. Это не сложный процесс - если знать, что и как подавать.

Что именно можно включить в вычет?

Вычет даётся только на расходы, связанные с отделочными работами в квартире, которую вы купили у застройщика без отделки. Это не просто ремонт - это именно строительные работы, которые превращают «коробку» в жилое помещение. В перечень входят:

- Установка напольного покрытия (ламинат, плитка, паркет)

- Оштукатуривание и покраска стен, потолков

- Монтаж потолочных конструкций (натяжные, подвесные)

- Установка дверей, окон (если не включены в базовую стоимость)

- Прокладка электропроводки, водопровода, канализации

- Монтаж систем вентиляции и отопления

- Устройство санузлов (установка сантехники в стены, плитка, подводка)

Важно: мебель, техника, светильники, кухонные гарнитуры, ковры, шторы - это не отделка. Минфин России прямо запрещает включать их в вычет (письмо № 03-04-07/12345 от 10.02.2024). Если вы купили кухню за 150 тысяч - это не вернётся. Даже если она была установлена в процессе ремонта.

Какие документы нужны?

Всё начинается с договора с застройщиком. Без него - никакого вычета. В договоре долевого участия (ДДУ) должно быть чётко написано: «квартира передаётся без внутренней отделки». Если там написано «с предварительной подготовкой» или «частичная отделка» - вычет не дадут. По данным ФНС, 63% отказов связаны именно с отсутствием этой фразы в акте приёма-передачи.

После регистрации права собственности (выписка из ЕГРН) вы можете начинать ремонт. Но все документы на отделку должны быть датированы после этой регистрации. Даже если вы подписали договор с подрядчиком до регистрации - платёж и акт выполненных работ должны быть позже.

Список обязательных документов:

- Декларация 3-НДФЛ (за год, в котором вы оплатили ремонт)

- Справка 2-НДФЛ с места работы (за тот же год)

- Договор долевого участия (ДДУ)

- Акт приёма-передачи квартиры (с пометкой «без отделки»)

- Выписка из ЕГРН (подтверждение права собственности)

- Договор с подрядчиком на отделочные работы

- Акты выполненных работ (должны содержать код ОКВЭД 43.3 - «отделочные работы»)

- Платёжные документы: чеки, выписки из банка, расписки (если платили наличными)

ОКВЭД 43.3 - это ключевой момент. С 2023 года ФНС больше не требует, чтобы в договоре было написано именно «отделка». Достаточно, чтобы работы соответствовали разделу 43.3. Это значит, что даже если в договоре написано «ремонт», но перечень работ - штукатурка, укладка плитки, монтаж сантехники - вычет дадут. Но если там написано «косметический ремонт» - это может быть отклонено. Лучше всего, чтобы в договоре с подрядчиком стоял именно код 43.3.

Сколько можно вернуть и есть ли лимиты?

Максимальная сумма расходов, которую можно учесть - 2 миллиона рублей. Это лимит на человека за всю жизнь. Он включает в себя как стоимость квартиры, так и расходы на отделку. Например:

- Квартира - 1,8 млн рублей

- Отделка - 700 тысяч рублей

- Итого - 2,5 млн

В этом случае вычет будет рассчитан только от 2 млн рублей - 13% от этой суммы = 260 тысяч рублей. Остальные 500 тысяч не учитываются.

Если вы купили квартиру за 1,2 млн и сделали отделку за 800 тысяч - вы получите 260 тысяч, потому что 1,2 + 0,8 = 2 млн - лимит достигнут. Если отделка стоила 500 тысяч, а квартира - 1,4 млн - вы получите 13% от 1,9 млн = 247 тысяч рублей.

Важно: если квартира оформлена на одного супруга, второй может получить вычет на свою долю. С 2024 года Минфин разрешил распределять вычет между супругами в любом соотношении. Это значит, что пара может вернуть до 520 тысяч рублей - по 260 тысяч каждый, если купили квартиру за 4 млн рублей и сделали отделку.

Чем отличается от вычета за вторичное жильё?

Это ключевой момент, который путают почти все. Вычет за отделку возможен только при покупке новостройки у застройщика. Если вы купили квартиру на вторичном рынке - даже если она была без ремонта - вы не можете получить вычет на ремонт. Это правило действует с 2006 года и не менялось.

Почему? Потому что закон (статья 220 НК РФ) рассматривает вычет за отделку как часть инвестиций в новое строительство. Вторичное жильё уже считается готовым объектом - его ремонт не влияет на развитие строительного рынка. Поэтому даже если вы купили «дом-руины» за 3 миллиона и отремонтировали за 2 - вычет за ремонт не дадут. Только за покупку самого объекта.

По данным АРИЖК, 78% покупателей новостроек без отделки оформляют вычет. А среди покупателей вторички - только 22%. Это не случайно: люди знают, что на вторичке вычет за ремонт невозможен.

Как подавать заявление - через налоговую или работодателя?

Есть два способа: через налоговую инспекцию или через работодателя. Первый - стандартный, второй - быстрее, но требует ежегодного обновления.

Через налоговую: вы подаёте документы в конце года (в 2025 году - за 2022, 2023 или 2024 годы). Срок рассмотрения - до 3 месяцев. После одобрения деньги поступают на счёт в течение 30 дней. Среднее время получения - 112 дней. Это самый надёжный способ, особенно если вы не работаете или работаете неофициально.

Через работодателя: вы получаете уведомление от налоговой, что вам положен вычет. Передаёте его работодателю - и с зарплаты перестают удерживать НДФЛ. Деньги возвращаются постепенно, каждый месяц. Срок - до 30 дней после подачи уведомления. Но: каждый год нужно заново получать уведомление. Если вы сменили работу - процесс придётся начинать сначала. Подходит тем, кто хочет получать деньги сразу, а не ждать возврата раз в год.

Частые ошибки и как их избежать

Самые распространённые ошибки - они же самые дорогие:

- Документы с датами до регистрации права собственности. Даже если вы начали ремонт сразу после подписания ДДУ - платёж и акт должны быть после выписки из ЕГРН. ФНС отклоняет 37% заявлений из-за этого в 2025 году.

- Использование термина «ремонт» вместо «отделка». Даже если работы соответствуют ОКВЭД 43.3, в договоре лучше писать «отделочные работы». Ужесточение контроля началось в 2025 году.

- Нет акта приёма-передачи с пометкой «без отделки». Без этого документа - отказ. Проверьте, что в акте от застройщика есть эта фраза.

- Включение мебели, техники, сантехники. Это не отделка. Это бытовые покупки. ФНС проверяет чеки и может запросить фото.

- Подача документов за год, когда не было дохода. Вычет даётся только из НДФЛ, который вы заплатили. Если в 2024 году вы не работали - подавайте за 2023 или 2022 год.

Совет: сделайте копии всех документов, сфотографируйте акты, сохраните чеки в облаке. ФНС может запросить их повторно даже через год после подачи.

Что меняется в 2025-2026 годах?

С 1 января 2025 года вступили в силу новые правила ФНС (Приказ № ЕД-7-11/751@). Теперь инспекции обязаны проверять соответствие работ разделу 43.3 ОКВЭД. Штрафы за фальшивые документы выросли в два раза. Это значит, что мошеннические схемы с фальшивыми договорами и чеками становятся рискованными.

В то же время Минфин готовит законопроект, который может увеличить лимит вычета до 2,5 млн рублей с 2026 года. Это означает, что в будущем можно будет вернуть до 325 тысяч рублей. Но пока это только проект - действует лимит 2 млн.

Тренд ясен: всё больше застройщиков включают в ДДУ пункт «отделка выполняется дольщиком самостоятельно». В 2025 году 89% новых договоров содержат такую формулировку - против 63% в 2023. Это делает вычет доступнее и понятнее для покупателей.

Кому это выгодно?

Если вы купили квартиру в новостройке за 1,5-2,5 млн рублей и планировали делать ремонт - вычет за отделку это почти бесплатные деньги. Средний размер возврата - 185 тысяч рублей при средней стоимости отделки в 1,42 млн. Это как получить бесплатную кухню, ванную, полы и стены. По данным Domclick, 68% тех, кто оформил вычет, говорят, что это «сэкономило им как минимум год зарплаты».

Если вы не используете вычет - вы платите налоги, которые могли бы вернуть. И это не мелочь. Это реальные деньги, которые можно потратить на ремонт, мебель, образование или накопления. С каждым годом всё больше людей понимают это - и оформляют. К 2026 году, по прогнозам НОСТРОЙ, 85% новых квартир будут продаваться без отделки. Это значит, что вычет станет нормой, а не исключением.

Что делать дальше?

Если вы купили квартиру в новостройке без отделки - сделайте это:

- Проверьте договор с застройщиком - есть ли фраза «без отделки»?

- Соберите все чеки, договоры и акты с подрядчиком (даты - после регистрации права).

- Убедитесь, что в договорах с подрядчиками указан код ОКВЭД 43.3.

- Не включайте мебель, технику, сантехнику - только строительные работы.

- Подайте 3-НДФЛ за любой год с 2022 по 2024 - вы можете вернуть налоги за три года назад.

- Если работаете - подумайте о подаче через работодателя - быстрее, но требует ежегодного подтверждения.

Не откладывайте. Даже если вы сделали ремонт год назад - вы всё ещё можете подать заявление. У вас есть время до конца 2025 года, чтобы вернуть налоги за 2022, 2023 и 2024 годы. Потом - только за 2025 и последующие. Не теряйте то, что вам положено по закону.

Можно ли получить вычет за отделку, если квартира куплена в ипотеку?

Да, можно. Имущественный вычет за отделку и вычет по процентам по ипотеке - это два отдельных возврата. Вы можете вернуть 13% от стоимости квартиры и отделки (до 2 млн рублей) и дополнительно 13% от уплаченных процентов по кредиту (до 3 млн рублей). Это не суммируется - это два разных вычета, которые можно получить одновременно.

Можно ли оформить вычет за отделку, если я не работаю?

Да, но только если у вас был официальный доход в один из трёх предыдущих лет. Вычет можно подать за 2022, 2023 или 2024 год - только в те годы, когда вы платили НДФЛ. Если вы не работали ни в одном из этих лет - вернуть деньги не получится. Но если вы работали в 2023 году, а ремонт сделали в 2025 - подавайте за 2023 год.

Что делать, если застройщик не даёт акт с пометкой «без отделки»?

Это критическая ошибка. Без этого документа вычет не дадут. Попросите застройщика переоформить акт приёма-передачи с указанием: «квартира передаётся без внутренней отделки». Если они отказываются - обратитесь в прокуратуру или к юристу. В договоре ДДУ должна быть эта формулировка. Если её нет - вы можете подать жалобу в Роспотребнадзор: застройщик нарушает закон, если обещал «без отделки», а в акте не подтверждает это.

Можно ли включить в вычет расходы на дизайн-проект?

Нет. Дизайн-проект - это консультационная услуга, а не строительные работы. Он не входит в ОКВЭД 43.3 и не считается отделкой. Даже если вы платили за проект архитектору - это не подтверждается в налоговой. Только работы, которые физически выполняются в квартире: штукатурка, укладка, монтаж.

Сколько времени даётся на подачу документов после покупки квартиры?

Никаких сроков нет. Вы можете подать заявление на вычет в любое время после регистрации права собственности. Главное - подавать за годы, в которых у вас был официальный доход. Например, если вы купили квартиру в 2022 году, а в 2025 году решили подать - вы можете вернуть налоги за 2022, 2023 и 2024 годы. Но не за 2021 - он уже вышел за пределы трёхлетнего срока.

8 Комментарии

Сергей Журавлев

Знаю, что многие думают, что это бессмысленная бумажная волокита, но на самом деле - это почти бесплатные деньги. Я оформил вычет за отделку в прошлом году - вернул 217 тысяч. Потратил их на новую ванную. Лучше, чем скидка в магазине.

Татьяна Милохова

Очень важный момент: акт приёма-передачи должен содержать именно фразу «без внутренней отделки» - не «с черновой» или «с предварительной подготовкой»! Я потеряла три месяца, потому что застройщик в акте написал «частичная отделка», хотя в ДДУ было чётко «без отделки»… Пришлось писать заявление в Роспотребнадзор.

Дмитрий Герасимчук

У меня была обратная ситуация - купил квартиру в новостройке, думал, что можно включить кухню и кондиционер, потому что всё было установлено в процессе. Оказалось, что нет. ФНС запросила чеки, отказал. Потом разобрался - только строительные работы. Теперь всем друзьям объясняю: если это не штукатурка, не плитка, не проводка - не включай.

Yana rodriguez

А я вообще подала за 2022 год в 2025-м 😎 И всё прошло! Даже не думала, что можно так поздно. Главное - чтобы доход был в тот год, а не когда ремонт делался. Спасибо за статью - теперь у меня есть чек-лист на бумажке 😊

sergei Mishin

Ну и бред. Сколько лет уже эту тему копают - а люди всё равно не понимают. Квартира - это не сауна. Ты купил коробку, сделал ремонт - и жди, пока государство тебе подарит 13%. А если не сделал - значит, не заслужил. Всё просто. Не надо ничего выдумывать.

Александр Артамонов

Приказ № ЕД-7-11/751@ - это прямое следствие роста мошенничества! В 2024 году в одном только Краснодарском крае выявили 12 тысяч фальшивых актов с ОКВЭД 43.3! И это только верхушка айсберга! ФНС теперь проверяет каждую строчку - и если в договоре написано «ремонт», а не «отделочные работы» - отказ, даже если работы правильные! Никакой гибкости!

Алексей Албоне

Если вы только что купили квартиру и планируете делать ремонт - не ждите, пока закончится стройка. Сразу начинайте собирать документы: договор с подрядчиком, чеки, акты. Даже если вы не подадите сейчас - сохраните всё. Потом, когда будете подавать, вы не будете бегать по магазинам в поисках квитанций. Это не просто совет - это экономия времени и нервов. Удачи вам!

Лилия Юнусова

Я живу в Уфе, купила квартиру в новостройке в 2023 году, сделала ремонт сама - наняла бригаду, все чеки сохранила, даже расписки, потому что платила частями. Подавала через налоговую - всё прошло без проблем. Главное - не паниковать. Да, документов много, но если вы внимательно читаете каждый пункт - всё получится. Особенно важно, чтобы в актах было написано «отделочные работы» и ОКВЭД 43.3. Я даже сняла видео, как заполняла 3-НДФЛ - если кто хочет, могу скинуть. Это реально спасло мне 230 тысяч. Не надо быть юристом - просто быть внимательным.